Dein Versicherungsmakler

Der Experte für ein sicheres Gefühl

Berufsunfähigkeitsversicherung

Die Berufsunfähigkeitsversicherung ist neben der Privathaftpflicht die wichtigste Versicherung überhaupt, darauf weisen auch Verbraucherschützer immer wieder hin. In Deutschland wird nämlich jeder 4. Arbeitnehmer im Laufe seines Lebens zeitweise berufsunfähig und dies ist ein existenzielles Risiko. Denn nicht mehr arbeiten können heißt gleichzeitig auch nichts mehr zu verdienen. Viele denken wenn man berufsunfähig wird dann zahlt der Staat. Die bittere Realität sieht allerdings anders aus. Denn im Falle eine Berufsunfähigkeit erhältst du keinerlei Leistung vom Staat.

Ab wann zahlt die BU-Versicherung?

Die Berufsunfähigkeitsversicherung zahlt ab dem Moment wo du deinen zuletzt ausgeübten Beruf mindestens zu 50% für die nächsten 6 Monate nicht mehr oder nur noch eingeschränkt ausüben kannst. Die BU-Versicherung zahlt dir dann die bei Vertragsabschluss vereinbarte monatliche Rente. Dabei ist es irrelevant ob ein Unfall, eine Krankheit oder altersbedingter Kräfteverfall zur Berufsunfähigkeit geführt haben.

Wie lange wird die monatliche Rente bezahlt?

Die monatliche Rente wird dir so lange bezahlt bis du deinen Beruf wieder ausüben kannst, du in die Altersrente gehst (67 oder nach Vereinbarung) oder du dich selbst dazu entschließt eine Umschulung zu einem anderen Beruf zu machen in dem es dir noch möglich ist zu arbeiten. Solltest du in dem zu erlernenden Beruf weniger verdienen zahlt dir die BU-Versicherung einen Ausgleich (bis zur max. vereinbarten Rentenhöhe) bis du wieder genauso viel verdienst.

Darauf solltest Du unbedingt achten

Eine gute Berufsunfähigkeitsversicherung sollte auf jeden Fall auf die abstrakte Verweisung verzichten, denn tut sie das nicht kann der Versicherer bei Berufsunfähigkeit dich an eine andere Tätigkeit verweisen. Diese muss zwar deinen Fähigkeiten, Ausbildung und deinem vorherigen Lebensstandard entsprechen, allerdings sollte dies eigentlich nicht der Sinn einer BU-Versicherung sein. Denn schließt Du eine Berufsunfähigkeitsversicherung ab, möchtest Du Leistung erhalten wenn Du deinen derzeitigen Beruf nicht mehr ausüben kannst unabhängig davon ob Du noch eine andere Tätigkeit nachgehen könntest.

Ein Beispiel: Du wirst als Chirug berufsunfähig, kannst aber noch als medizinischer Gutachter arbeiten. Dies würde deiner Qualifikation entsprechen und finanziell auch deinem Lebensstandard. Hier könnte dich nun der Versicherer an diese Tätigkeit verweisen, wenn dieser nicht auf die abstrakte Verweisung verzichtet.

Und genau deshalb ist es so wichtig einen Leistungsstarken Tarif zu wählen der hierauf verzichtet und die vereinbarte monatliche Rente bezahlt wenn Du in deinem Beruf nicht mehr arbeiten kannst.

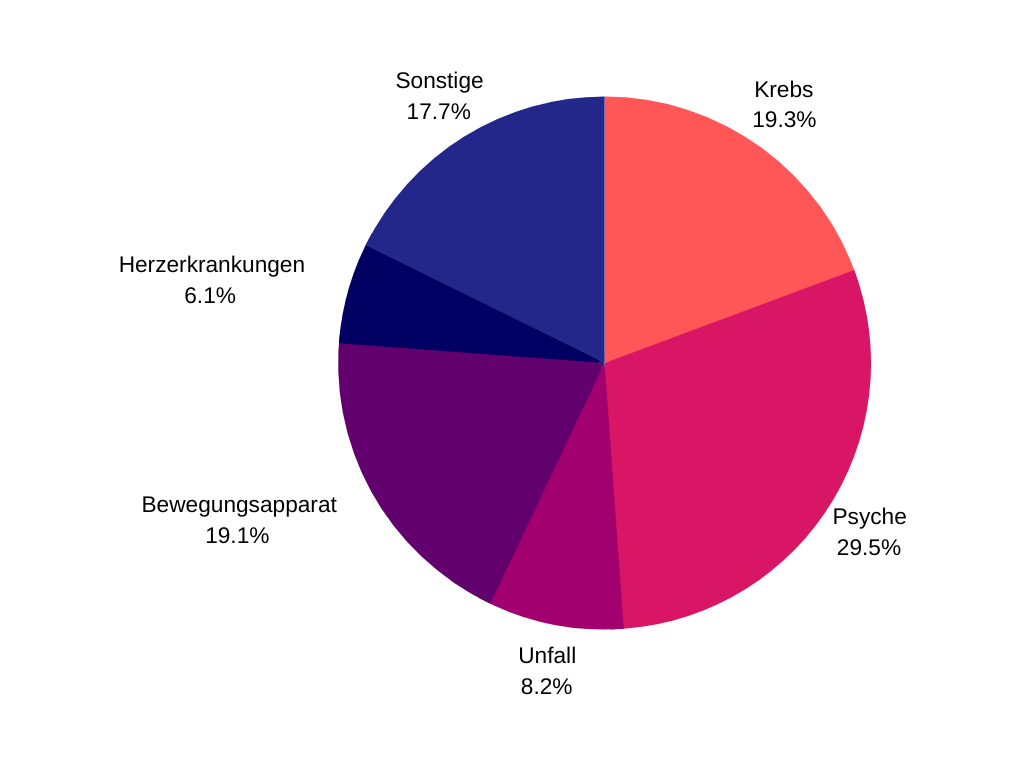

Was sind die häufigsten Ursachen für Berufsunfähigkeit?

Die meisten nehmen an, dass man Berufsunfähig aufgrund eines Arbeitsunfalls wird und haben dabei das Bild eines Handwerkers im Kopf. Jedoch sieht die Realität komplett anders aus die häufigste Ursache sind tatsächlich Nervenerkrankungen, sprich psychische Belastungen wie Depressionen oder ein Burnout. Aber auch Herzerkrankungen und Krebs haben einen großen Anteil, somit können knapp 50% der Berufsunfähigkeit bedingten Ursachen jeden und jede treffen.

Brauchst Du eine Berufsunfähigkeitsversicherung?

Dies ist eine gute und berechtigte Frage. Die häufigsten BU-Irrtümer weshalb keine Versicherung abgeschloßen werden sind folgende:

"Ich arbeite im Büro, da werde ich nicht berufsunfähig"

"Ich bin doch noch jung und gesund, die Versicherung kann ich auch noch später abschließen"

"Ich bin Schüler/Student da kann ich mich nicht absichern, weil ich noch keinen Beruf habe"

Auch wenn ein Bürojob risikoarm ist, bist Du von Krankheiten, psychischen Belastungen und auch nicht von Unfällen verschont. Denn die 70% aller Unfälle ereignen sich in der Freizeit.

Kurz und knapp kann man sagen du arbeitest? Und bist auf dein finanzielles Einkommen angewiesen um deine Fixkosten und deine Miete zahlen zu können? Dann brauchst du defintiv eine Berufsunfähigkeitsversicherung völlig unabhängig welchen Beruf du ausübst.

Was ist die staatliche Erwerbsminderungsrente?

Vom Staat gibt es die teilweise oder volle Erwerbsminderungsrente um diese zu bekommen sind allerdings relativ krasse Voraussetzungen nötig diese sind:

Du hast in den letzten 5 Jahren min. 36 Monate in die gesetzliche Rente einbezahlt

Du kannst nur noch zwischen 3-6 Stunden am Tag in irgendeinem Beruf arbeiten (teilweise Erwerbsunfähig)

Du kannst nur noch zwischen 0-3 Stunden am Tag in irgendeinem Berug arbeiten (volle Erwerbsunfähigkeit)

Dies bedeutet kannst du zwar in deinem Job nicht mehr arbeiten, könntest aber theoretisch noch in irgendeinem anderen Beruf tätig sein wie z.B. bei einer Firma an der Pforte sitzen und einen Knopf betätigen der die Schranke öffnet, dann hast du keinen Anspruch auf die staatliche Erwerbsunfähigkeitsrente.

Selbst wenn du eine Erwerbsunfähigkeitsrente vom Staat erhälst fällt diese sehr gering aus denn diese liegt bei der teilweisen Erwerbsminderungsrente gerade einmal bei 17% deines letzten Bruttoeinkommens und bei der vollen bei 34%. Könntest Du damit all deine Kosten decken?